この記事を書いた人

ARUHI 住み替えコンシェルジュ

編集部

住み替えのプロ、ARUHI 住み替えコンシェルジュがわかりやすくご説明し、一人ひとりに寄り添った、安心できる住み替えを徹底サポートします。

2024.09.08

2023.08.27

出典:pixta.jp

目次

\まずは無料で基本から学べる/

住宅ローンの借り換えとはどのような手続きで、どのような目的のために行うのでしょうか。

住宅ローンの借り換えとは、他の金融機関から借り入れたお金で現在の住宅ローンを完済し、今後は新たな借入先の金融機関へローンを返済していく手続きのことです。

同じ銀行で借り換えれば手続きが楽にできそうですが、同じ銀行内での借り換えは原則できません。住宅ローンを借り換えるならお付き合いする銀行が変わるものとお考えください。

住宅ローンお借り換え手続きには一定の費用がかかりますが、長期間借り入れする住宅ローンの金利が下がれば、月々の返済負担や総返済額が減る可能性があります。しかし、住宅ローンを借り換えた全ての方が必ず有利になるとは限りません。

負担する費用やメリット・デメリットを充分に理解し、事前に借り換えシミュレーションを使って慎重に判断すべきです。

フラット35を提供している独立行政法人である住宅金融支援機構が行った「2021年度 住宅ローン借換えの実態調査結果」によれば、住宅ローンを借り換えた理由は下記のとおりです。

上記結果から、負担減の期待や将来への不安から借り換えをする方が多いといえます。

住宅ローンの借り換えではなく家を買い替えて引っ越す「住み替え」でも、以前よりも金利や返済期間などの借入条件が良くなれば、実質的な借り換えと考えられます。

もしも安い金利で身の丈に合った無理のない物件に住み替えられたら、その後長期にわたってメリットを受けられるでしょう。

まずは、住宅ローンを借り換えるメリットを確認していきましょう。

一般的に、固定金利よりも変動金利の方が低いため、金利プランが変動金利に変われば月々の返済額が下がる場合がほとんどです。ただし、変動金利は毎月金利の見直しがはいるため、金利変動によって返済額が増加するリスクを含んでいます。

また、同行内で金利プランを変える場合や固定金利期間が終わって変動金利へ移行する契約の場合には、住宅ローンを新規で組む方よりも優遇幅が小さくなる場合があります。そのような場合には、他行へ借り換えたほうがメリットがあるといえるでしょう。

変動金利による金利変動リスクが不安な方には、同行内でも固定金利プランへと変更することはできます。しかし、こちらも新規で借入れる方のほうが優遇幅が大きいことが多いため、他行へ借り換えたほうがメリットがあるといえます。

団体信用生命保険(団信)とは、住宅ローン借入者の死亡や高度障害(交通事故や脳梗塞などで身体に麻痺が残った)によって、以後の住宅ローンの返済が免責されるという保険です。

古い団信では死亡・高度障害時を保障していましたが、比較的新しい団信では三大疾病(がん・心筋梗塞・脳卒中)および所定の働けない状態になった場合なども、返済を免責する保障が見受けられます。そのため、住宅ローンを借り換えれば団信の保障内容が良くなる可能性があるのです。

借り換える金融機関によっては、現在の住宅ローンの残りの返済期間よりも長く設定して借り換えができる場合があります。一般的に、借入金額が同じ場合には返済期間が長いほうが月々の負担額が小さくなります。ただし、返済期間が長くなれば総返済額が大きくなる点には注意が必要です。

居住期間が長くなってリフォームしたい箇所が出てきた場合には、借り換え時にリフォーム代金を上乗せして借り換えられる銀行を検討するとよいでしょう。

リフォーム代金を借り入れる場合には一般的に「リフォームローン」を利用しますが、リフォームローンの金利は住宅ローン金利よりも高い場合がほとんどです。もしも住宅ローンにリフォーム代金を含められたら、低金利のメリットがリフォーム代金にも及ぶことになるのです。

住宅ローンの借り換えには以下のようなデメリットもあります。

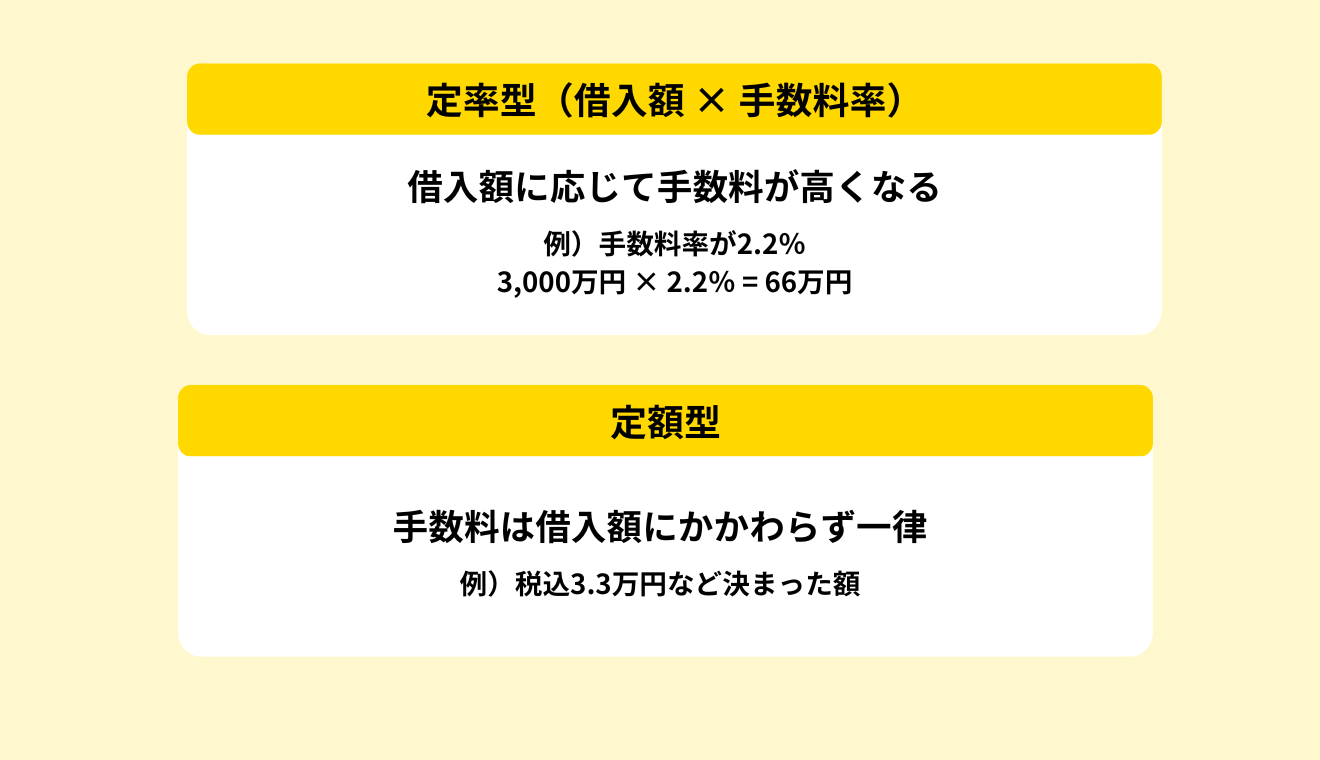

住宅ローンの借り換えでは他行で新規の住宅ローンを組むため、マイホーム購入時の借り入れと同様の諸費用がかかります。借り換え時に必要な手数料などの金額は下記を目安にしましょう。

住宅ローン一括返済手数料として約3.3万円かかります。

定額型は、借り換え時の負担額は小さいものの、借入金利が定率型よりも高い場合があります。

上記例の場合ですと約10万円が別途必要で、その内訳は下記のとおりです。

借り換えによって金利が小さくなったとしても、変動金利で借り換えた場合には将来の金利変動リスクがあります。そのため、借り換え時に行ったシミュレーション通りにならない場合があると理解しておきましょう。

住宅ローン控除の適用要件のなかには「借入金の償還期間が10年以上であること」という条件があります。そのため、借り換えによって返済期間が短くなった場合に、上記要件を外れて住宅ローン控除が受けられなくなる可能性があるため注意が必要です。

借り換え先を選ぶ際には、以下チェックポイントに注意して判断しましょう。

金融機関によって手数料の額や料率には差があります。借り換えの際には複数の銀行の手数料を調べて比較検討しましょう。なお、ネット銀行は手数料が比較的安い傾向にあります。

団信の保障内容には、がんに罹患した場合だけでなく、三大疾病や身体の麻痺などで介護状態になった場合にも返済が免責になる場合があります。金利を下げる目的以外にも団信の保障内容を見直す目的で借り換えを行うのもよいでしょう。

借り換えのメリットが大きい方とは、ローン残高が高額で残りの返済期間が長い方です。状況次第では、100万円をはるかに超える金額的なメリットがある方も珍しくないのです。

また、借り換え前よりも借入期間を延ばせる金融機関があります。返済総額よりも月々の負担額を下げる目的を優先する場合には期間の延長をするのもよいでしょう。

借り換えを検討する際に注意すべきポイントを4つご紹介します。

一般的に、借り換えの審査は新規借入時よりも厳しくなるといわれます。そのため、下記のような場合には借り換えができない場合があるので注意が必要です。

転職や収入減の予定があればその前に借り換えを済ませましょう。また、審査が厳しい状況にあると自覚している場合には、念のために複数の銀行に審査を申し込むとよいでしょう。

下記は、一般的に借り換えでメリットがあるとされる方の特徴です。

・ローン残高が1,000万円以上

・残りの返済期間が10年以上

・借り換えの金利差が1%以上

ただし、リフォーム代を住宅ローンに含みたい方や団信の保障内容を見直したい方など、上記を満たさなくても借り換えがメリットになる方はたくさんいます。自分は借り換えしてもメリットがないだろうと決めつけずに、まずは借り換え相談やシミュレーションをしてみることが大切です。

なお、借り換えをしないほうがよい方の特徴としては、ローン残高が少額で残りの返済期間が短い場合です。得られる金額的なメリットよりも負担する諸費用金額が大きくなる可能性が高いからです。

金利差とシミュレーションから得られた支払総額の減少額だけをみて借り換えを決めたものの、諸費用を含むトータルの金額でほとんどメリットがないこともあります。また、団信の保障内容が悪くなってしまうこともあります。

そのため、金利差・返済総額・借り換え諸費用額・将来の金利変動リスク・団信の保障内容・借り換えた銀行の利便性など、トータルでメリットが大きいかどうかという目線を持つことが大切なのです。

月々の返済額や返済総額は、借り換え額・返済期間・金利などをローンシミュレーターに入力すれば、すぐに明確な違いやお得な金融機関が分かるため大変便利です。

住宅ローンは、借り換えによって借入時よりも有利な条件に変えられます。人によっては返済総額が数百万円もお得になる場合があるため、借入額が大きくて返済期間が長い方は、早いうちから検討しておくべきです。

また、借り換えてもメリットがないと思われる方でもトータルでみるとメリットがある場合や、リフォーム・住み替え・金利タイプ変更などのタイミングで見直すとよい場合もあります。そのため、自分はメリットがないと決めつけずに気軽に相談やシミュレーションをしてみることをおすすめします。

ただし、借り換えには費用がかかること、金利差だけで判断できないこと、金利変動リスクがあること、審査が厳しいことなどを考慮することが大切です。

住み替えの基礎知識や注意点が分かる「住み替えガイドブック」がもらえ、土日祝対応のオンライン相談のサービスがある「アルヒ住み替えコンシェルジュ」の各種サービス内容は、こちらからご覧ください。

\ご自宅にいながら約60分で相談できる/

ARUHI 住み替えコンシェルジュ

編集部

住み替えのプロ、ARUHI 住み替えコンシェルジュがわかりやすくご説明し、一人ひとりに寄り添った、安心できる住み替えを徹底サポートします。

住み替えガイドブック

住み替えガイドブック

【最短60秒】ご自宅の今の価格がわかります