この記事を書いた人

ARUHI 住み替えコンシェルジュ

編集部

住み替えのプロ、ARUHI 住み替えコンシェルジュがわかりやすくご説明し、一人ひとりに寄り添った、安心できる住み替えを徹底サポートします。

2024.06.13

2023.08.27

目次

\まずは無料で基本から学べる/

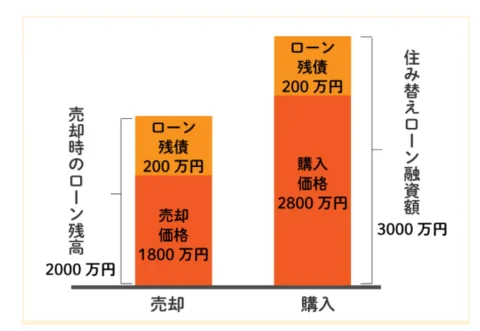

住み替えローンとは、現在住んでいて住宅ローンが返済途中の家(旧居)を売却し、新しい家(新居)に住み替える際に利用します。とくに、旧居を売却しても住宅ローンが完済できない場合に、不足分を新居の購入資金に上乗せして借りられる住宅ローンの一種です。

ちなみに、売却金と自己資金で住宅ローンを完済できない状態を「オーバーローン」、反対に完済できる状態を「アンダーローン」といいます。住み替えローンは、オーバーローン状態で住み替えをする場合に限ったローンだといえます。

住み替えローンは、家の住み替えには欠かせない「抵当権の抹消」を実現する方法のひとつですが、住み替えローンは誰でも利用できるローンプランではないため注意が必要です。

抵当権とは、新居の購入資金の融資(住宅ローンの借入)と引き換えに、金融機関が新居へ設定する金融機関のための権利です。

多くの場合に、家の購入には住宅ローンが使われます。このように、所有者は購入資金のほとんどを自己資金で用意せずに家を購入し、借りたお金は金融機関に対して毎月金利とともに分割返済します。住宅ローンでは何十年もかけてお金を返済するのですが、家の所有権は購入と同時に所有者に移り、その後も家は所有者が自由に使用できるのです。

しかし、住宅ローンの返済ができなくなれば、金融機関は家を現金化して資金を回収します。抵当権とは、住宅ローンを滞納する所有者を家から強制的に退去させ、家を競売にかけて債権者の資金を回収する強い権利なのです。ちなみに、家を購入する多くの方は金融機関で住宅ローンを組み購入資金の融資を受けているため、ほとんどの家は購入時に抵当権が設定されています。

なお、家の売却手続きでは売却金で住宅ローンを一括返済して抵当権を抹消してから、新所有者へと所有権を移転します。抵当権が残る家でも売却自体はできますが、自分の所有権を脅かす第3者の抵当権が残る家は誰も買わないため、抵当権を抹消しなければ実質的に売却ができないことになるのです。

住み替えローンの利用対象者は、住み替えたいけれど住宅ローンの残債があり、家の売却金と自己資金を合わせても住宅ローンの一括返済ができない方です。

では、住み替えローンを利用するための3つの要件について解説します。

住み替えローンは、旧居の売却金だけでは住宅ローンが一括返済できず、自力で不足分が調達できない場合に申し込めます。

ただし、一般的なローンよりも金利が高くなるため月々の返済額も総返済額も高額になります。ですから、利用するかどうかの検討は事前に詳細なシミュレーションをするなど慎重に行いましょう。

住み替えローンは、旧居を売却して新居を購入する住み替え専用のローンです。つまり、売却のみ行う場合には住み替えローンが利用できないため、その場合には自力で資金を集めるか資金の使いみちが自由なフリーローンを利用することになります。

ちなみに、フリーローンでは最大500万円・返済期間が最長10年・無担保や無保証人など、金融機関ごとに条件があります。そして、住宅ローンよりもはるかに金利が高くて審査が厳しいのが一般的です。

住み替えローンは、通常の住宅ローンよりも融資審査が厳しいため、住み替えローンの融資申込をしても審査にとおらず、利用ができないケースは少なくありません。

なお、住み替えローンの融資によって銀行はリスクを負います。なぜなら、新居の価格よりも高額のお金を貸し付けるため、万一ローンの返済が滞った際に新居を競売しても資金が全額回収できない可能性が高くなるからです。住み替えローンの融資審査が厳しく金利が高いのはそのような理由があるのです。

住み替えローンは、オーバーローンでも買い替え資金が調達できる優れたローンです。

オーバーローンの家はそのままでは売却ができません。そこで、そのまま返済を続けてローン残高を減らし、オーバーローンを解消してから住み替えるという選択肢もあります。

しかしその時期に自己資金がなく売却相場も下がっている可能性があるなど、住み替えを延期しても必ずアンダーローンに転じるという保証はないのです。

しかし、住み替えローンで不足金を補って住宅ローンが完済できれば、抵当権を抹消して住み替えができます。フリーローンを使っても住み替えローンと同じことができますが、融資手数料などの費用が余計にかかり金利も高くなるため、フリーローンよりも住み替えローンのほうが費用的にもお得なのです。

また、オーバーローンの場合には「任意売却」という売却方法があります。しかし、任意売却は特殊な売却方法であり売却後のダメージも充分に考慮しないといけないため、まずは住み替えローンなどを優先して検討するほうがよいでしょう。

オーバーローンの不足分を補えるだけの自己資金があったとしても、新居購入や新生活でも新たな費用がかかるため、できるだけ自己資金を手元に確保しておきたいものです。

住み替えローンを使えば自己資金を使い切らずに済む場合もあり、新生活での急な家具家電の購入やリフォームや入院など、1度に高額のお金を用意しなければならない場合の不安が軽減できます。

住み替えローンは、オーバーローン解消分を上乗せした新居購入のための住宅ローンであり、ローン契約は1本にまとまります。そのため、ダブルローン・フリーローン・つなぎ融資などとは異なり、別のローン契約をする手間や費用負担が増えることはありません。

また、1本の住宅ローンであり住宅ローン控除の対象になるため、節税メリットも最大限受けられます。

住み替えローンは、新居購入の融資金の一部で旧居のローンを完済するため、新居購入と旧居売却の決済を必ず同日に行う必要があり、タイミングを合わせるのは大変です。しかし、すぐに新居へ引っ越せるため仮住まいが要らないというメリットがあります。

いったん仮住まいへ引っ越してその生活に慣れてしまうと、住み替えの意欲が減って住み替えが長期化する場合もあります。一気に住み替えを完結しやすい環境が得られるのも、住み替えローンメリットだといえるでしょう。

住み替えローンは特殊な住宅ローンであり、取扱銀行が少なく審査が厳しいのが現状です。

住み替えローンは特殊なローンであり、取り扱う金融機関はあまりありません。

そのため、日常的に利用している金融機関ではない別の金融機関で借り入れする場合には、給与口座や光熱費の引き落とし口座をその銀行へ変更するなどが必要になる場合があります。

また、融資審査が厳しいため収入が不安定で勤続期間が短い場合には審査に通らないこともあり、いつでも誰でも利用できるわけではない点にも注意が必要です。

住み替えローンは、旧居と新居の決済を同日にするのが原則です。しかし、住み替えローンを利用するためには予算や期日内に全てを完結させるということを最優先条件として進めなければならないため、旧居と新居の売買当事者間でシビアなスケジュール調整が必要です。

したがって、旧居を少しでも高額で売るための売却活動や、こだわり条件を満たす納得の新居探しのために充分な時間をかけられない場合があります。また、住み替えの期日を守るために、売却価格を相場以下に下げたり購入物件を数棟に限定した中から選ばなければならないこともあるのです。

さらに、売却物件の売買契約には売却期日が近づいていても旧居が売れていない場合に不動産会社が買い取る「買取保証特約」、購入物件の売買契約には一定期日内に旧居が売れなければ購入の売買契約を白紙解除する「買い替え特約」をつける場合があります。

いずれも、デメリットを受ける当事者からの承諾が必要になるため、不動産会社の担当者には高い経験値や交渉能力が求められます。

住み替えローンを利用して住み替えた場合には、新居の購入金額よりも高額のローンを通常よりも高い金利で組むことになります。そのため、住み替えローンを使って希望どおりに住み替えられても、借入額か適正かどうかは各ご家庭の経済状況によって異なるのです。

ご夫婦やお子様の将来設計と、そのための資金計画を圧迫しない返済額はいくらが適正なのか、住み替え相談のシミュレーションで不安要素を払拭してから住み替えローンの利用を決めましょう。

住み替えた後に、将来的にその家を売却する場合があるかもしれません。しかし、住み替え時には購入価格よりも高額の融資を受けてオーバーローンの状態でスタートしています。そのため、繰り上げ返済などをせず通常の返済を続けている場合には、何年もオーバーローンの状態が続く可能性が高くなります。

オーバーローンになると様々な制約が増えるなど、売却や住み替えにとっては不利な状況です。住み替えローンを利用したなら、その後は定期的に売却相場やオーバーローンかどうかを調べたり繰り上げ返済を実行したりなど、将来の不安を自分から解消する努力が必要です。

諸費用は、旧居の売却では売却金額の約4%、新居の購入では購入金額の約8%が必要になります。諸費用の種類や金額は、下表の概算金額を目安としてご参照ください。

なお、シミュレーションは以下の条件とします。

<売却した戸建て>

売却した価格:4,000万円(内訳価格:建物1,000万円、土地3,000万円)

<購入した戸建て>

購入した価格:4,000万円(内訳価格:建物1,500万円、土地2,500万円)

固定資産評価額:2,500万円(内訳評価額:建物1,000万円、土地1,500万円)

住み替え諸費用の概算

| 売却時 | 購入時 | |

| 手付金(約3%) | – | 約120万円 |

| 仲介手数料(約3.3%) | 約135万円 | 約135万円 |

| 印紙税 | 1万円 | 1万円 |

| 住宅ローン手数料 | 約2.2万円 | 約5.5万円 |

| 火災保険料 | – | 約10万円 |

| 登録免許税 | 約0.4万円 | 約29.5万円 |

| 司法書士報酬 | 約1万円 | 約5万円 |

| 固定資産税など清算金 | – | 約4万円 |

| 合計 | 約139.6万円 | 約310万円 |

| 売却金額の約3.49% | 購入金額の約7.75% |

なお、上記以外にも「引っ越し費用」や「リフォーム費用」などがかかる場合があります。

もしも、売却戸建てのローン残債が4,200万円ある場合なら、約340万円の不足です。

売却額4,000万円 – ローン残債4,200万円 – 売却諸費用約140万円 = 約 -340万円

したがって、住み替えローンの借入額は4,340万円が目安です。

購入金額4,000万円 + 不足額340万円 = 4,340万円

住み替えローンの利用は、おおむね以下の順番で行います。

ローンの残債を確認するには、以下の方法があります。

不動産会社へ住み替え相談に行きます。

その際もしくは後日に持参する書類を指示されますが、前述の残高証明書や不動産の内容が分かるものを見て不動産会社がオーバーローンになるかどうかを調べます。

住み替えローンを取り扱う金融機関は限られていて多くはありません。

(例)三井住友銀行・みずほ銀行・りそな銀行・ろうきん・ARUHIなど

自分で調べても良いのですが、不動産会社の紹介があるので安心です。

活動のスタートは同時でなくてもよいものの、決済日は同日にするのが条件です。

旧居を高額で売り出してもよいのですが、期日が迫れば値下げをすべきでしょう。

新居探しは予算や引き渡し期日の制約があるため、未完成物件の購入は難しくなります。

新居の購入申込と同時に住み替えローンの仮(事前)審査を受け、仮(事前)審査がとおって希望する購入条件が整えば売買契約を準備します。

売却と購入の売買契約をそれぞれ締結して、住み替えローンの本審査を受けます。

本審査の結果は申込から10〜14日くらいで出て、審査にとおれば住宅ローン借入契約(金銭消費貸借契約)を銀行で締結します。

購入の融資の一部を旧居の返済に充てて抵当権を抹消し、購入した新居に抵当権を設定します。

住み替えローンを利用する際に注意すべきポイントを5つご紹介します。

旧居は高額で売却して諸費用が抑えられれば、手元資金が増えて資金計画に余裕が出ます。

その結果オーバーローンではなくなる場合もあるため、不動産会社と相談しながら高く売る努力をしましょう。

その際は、内覧準備として整頓や清掃・柔軟な内覧スケジュール調整など、面倒でも高額で売却できて住み替え期間が早く終わらせられるように、売主も積極的に努力しましょう。

銀行の融資審査はおもに下記の内容で行われます。

なお、いずれの金融機関も審査基準は明確に公表していませんが、これらの内容を良くするために他のローンを完済したり、住み替えが終わるまでは転職を控えたりなど、審査基準への配慮や準備は必要です。

旧居を期日内に確実に売却するために「買取保証」を付ける場合があります。一般的に不動産が直接の買主になる買取価格は相場価格の70%ほどになります。

そのため、売却価格を高値のまま継続しすぎるあまり売れる時期を逃してしまい、買取によって売価が安くなり資金計画が苦しくなる可能性があるのです。売却価格は時期や市場の動向に応じて適切に設定し、状況に応じて柔軟に対応しましょう。

売却よりも新居購入の売買契約を先に締結している場合でも、旧居が期日どおりに想定した金額で売れなければ、住み替えローンが実行できず住み替えは実現しません。

そのため新居の売買契約には「買い替え特約」をつけて「〇月〇日までに〇〇円で旧居が売却できなければ新居購入の売買契約は白紙解除になる」という特約を入れる場合があります。ただし、この特約は無条件に白紙解除を受け入れる新居の売主のリスクが大きいため、買い替え特約を設定するためには売主の承諾が必要です。

住み替え資金の調達方法には、自己資金もしくは住み替えローン以外にも、両親や祖父母からマイホーム購入資金の贈与を受けるという選択肢があります。

通常は、年間110万円を超える贈与には贈与された側(子どもや孫)が相続税を支払う義務があります。しかし、子どもや孫の住宅購入資金に充てる場合には110万円に別途1,000万円を加えた額まで贈与しても非課税になる特例があるのです。

但し、この特例では新居の購入資金であって旧居のローン返済資金という用途は認められないため、やり方を間違えると追徴される恐れがあります。なお、本制度は相続税との連携でもお得になるため、相続対策としても機能する点には注目です。

マイホームの売却で利益が出た場合には、不動産の所有期間に応じて「短期譲渡所得税」もしくは「長期譲渡所得税」などが課税されます。しかし、現状ではほとんどの場合で課税されることがないように、いくつもの減税措置があるのです。

以下の節税の特例は、適用可能なら必ず利用しましょう。その際に、特例の詳細や適用になるかどうかは、税理士・税務署へ尋ねて確実な答えをもらうようにしましょう。なお、特例の適用は自動で行われるのではなく、原則として旧居を売却した年の翌年の2月16日〜3月15日に税務署へ確定申告を行なわなければなりません。

以下は、売却益がある場合と売却損が出た場合に適用できる可能性がある特例です。

旧居の売却益がある場合

旧居の売却損がある場合

なお、特例によっては住宅ローン控除と併用できない場合があるため、最善の節税方法は税理士や税務署へご相談ください。

住み替えローンの利用対象者は、住み替えを検討しているものの旧居を売却しても売却金と自己資金を足しても住宅ローンが完済できない方です。しかし、住み替えローンを扱う金融機関は少なくて融資審査が厳しいため、希望すれば誰でも簡単に利用できるわけではありません。

また、売却と購入の決済タイミングを同日にしなければならないため、売却にも購入にも充分な時間が取れず納得の住み替えにならない可能性もあります。そのため、事前に綿密なシミュレーションをして疑問点を解消してくれるパートナーといえる不動産会社を探すことが重要になります。

住み替えの基礎知識や注意点が分かる「住み替えガイドブック」がもらえ、土日祝対応のオンライン相談のサービスがある「アルヒ住み替えコンシェルジュ」の各種サービス内容をご覧ください。

アルヒでは、住み替えやローンのお悩みに何度でも無料で相談ができ、無理な営業は一切ありません。

\ご自宅にいながら約60分で相談できる/

ARUHI 住み替えコンシェルジュ

編集部

住み替えのプロ、ARUHI 住み替えコンシェルジュがわかりやすくご説明し、一人ひとりに寄り添った、安心できる住み替えを徹底サポートします。

住み替えガイドブック

住み替えガイドブック

【最短60秒】ご自宅の今の価格がわかります